TÀI CHÍNH -

Tháng 7/2016

47

khăn, thị trường tài chính quốc tế tạm rơi vào tình

trạng trầm lắng khiến các nhà đầu tư Mỹ cũng như

các nước khác dè dặt hơn trong việc tham gia đầu

tư vào trái phiếu của các quốc gia khác.

Sau một thời gian chuẩn bị Bộ Tài chính đã chính

thức phát hành trái phiếu quốc tế của Chính phủ Việt

Nam lần thứ hai tại thị trường chứng khoán New

York vào ngày 25/1/2010. Trong lần phát hành này,

Việt Nam cũng phát hành trái phiếu quốc tế theo

phương thức 144A/ điều khoản S tương tự lần phát

hành trước. Các ngân hàng đồng bảo lãnh phát hành

chính là Barclays Bank PLC (Anh), Citigroup Global

Markets Inc (Mỹ) và Deutsche Bank Securities Inc

(Mỹ) theo hợp đồng mua bán trái phiếu đã ký ngày

22/1/2010 giữa Bộ Tài chính với các ngân hàng đồng

bảo lãnh. Ngân hàng Citibank là ngân hàng được

chọn làm đại lý thanh toán trái phiếu cho Bộ Tài

chính theo hợp đồng đại lý thanh toán đã ký ngày

14/1/2010 giữa Bộ Tài chính và Ngân hàng Citibank.

Tổng trị giá trái phiếu quốc tế phát hành lần này của

Chính phủ Việt Nam là 1 tỷ USD, kỳ hạn 10 năm,

đáo hạn vào ngày 29/1/2020 với lãi suất danh nghĩa

6,75%/năm, lợi tức phát hành là 6,95% và được giao

dịch theo phương thức T+4.

Cơ cấu các nhà đầu tư tính theo khu vực: hơn

một nửa số trái phiếu quốc tế của Chính phủ Việt

Nam được mua bởi các nhà đầu tư đến từ Mỹ (56%),

tăng mạnh so với lần phát hành đầu tiên; 28% từ các

nhà đầu tư châu Á và 16% từ các nhà đầu tư châu

Âu. Tính theo lĩnh vực: 73% là các quỹ đầu tư và

công ty quản lý tài sản, 10% là các quỹ bảo hiểm và

hưu trí, 10% là các ngân hàng và 7% là các nhà đầu

tư khác.

Lần phát hành thứ ba

Năm 2014, có khá nhiều điều kiện thuận lợi cho

việc huy động trái phiếu quốc tế của Việt Nam. Cụ

thể, các tổ chức xếp hạng tín dụng như Moody’s,

Standard&Poor và Fitch’s đều nhận định thời gian

gần đây nền kinh tế của Việt Nam đã có những cải

thiện tích cực. Đặc biệt, việc Fitch’s nâng hệ số tín

nhiệm quốc gia của Việt Nam lên một bậc từ B+ lên

BB- và Moody’s nâng từ B2 lên B1 đã góp phần giúp

tăng độ hấp dẫn của trái phiếu đối với giới đầu tư

trên thị trường quốc tế. Đây cũng là giai đoạn lãi suất

vay nợ trên thế giới có xu hướng giảm do các ngân

hàng trung ương các nước áp dụng chính sách nới

lỏng tiền tệ để kích thích phục hồi và tăng trưởng

kinh tế. Do vậy, đây là thời điểm thuận lợi để Chính

phủ phát hành trái phiếu quốc tế nhằm đảo nợ khi

thời hạn thanh toán của 2 khoản vay trước đó đang

tới gần và tái cấu trúc tỷ lệ nợ công hiện tại.

phân bổ tương đối đều giữa các khu vực mà không

bị dồn vào các nhà đầu tư châu Á. Phân theo đối

tượng các nhà đầu tư: Các quỹ đầu tư tài chính là

đối tượng quan tâm nhiều nhất đến trái phiếu chính

phủ Việt Nam (chiếm tới 51%), còn lại là các ngân

hàng (25%), các công ty bảo hiểm (17%) và các tổ

chức tài chính khác (7%). Trong khi các công ty bảo

hiểm chính là những nhà kinh doanh rủi ro lại chỉ

nắm giữ 17% số lượng trái phiếu quốc tế của Chính

phủ Việt Nam phát hành. Điều này cho thấy, niềm

tin của các nhà đầu tư đặt vào Việt Nam còn tương

đối thấp.

Lần phát hành thứ hai

Thời điểm đầu năm 2007, kinh tế thế giới đang

phát triển với tốc độ cao, tiềm năng về vốn lớn,

trong khi nền kinh tế Việt Nam cũng đang tăng

trưởng nhanh, nhu cầu về vốn thúc đẩy phát triển

kinh tế lớn. Cụ thể, dự án nhà máy lọc dầu số 1

Dung Quất đã khởi công từ năm 2005 và đang thiếu

vốn đầu tư. Vì vậy, nhằm đáp ứng nhu cầu về vốn

cho phát triển kinh tế, ngày 1/6/2007, Chính phủ đã

thông qua Nghị quyết số 07/2007/NQ-CP về việc

phát hành trái phiếu quốc tế ra thị trường vốn quốc

tế với các nội dung sau: Hình thức phát hành: theo

phương thức phát hành trái phiếu toàn cầu và theo

quy tắc 144A/Điều khoản S (tương tự đợt phát hành

2005); Mức phát hành: 1 tỷ USD; Thời hạn trái phiếu:

từ 15 - 20 năm; Loại ngoại tệ phát hành: USD; Mục

đích sử dụng cho Tập đoàn Dầu khí Việt Nam, Tổng

công ty Hàng hải Việt Nam, Tổng công ty Sông Đà

và Tổng công ty Lắp máy Việt Nam vay lại để thực

hiện đầu tư các dự án Nhà máy lọc dầu Dung Quất,

Dự án mua tàu vận tải, Dự án thủy điện Xê Ca Mản

3 và Nhà máy Thủy điện Hủa Na.

Tuy nhiên, đến cuối năm 2007, do thị trường

quốc tế không thuận lợi, việc phát hành trái phiếu

gặp phải rất nhiều khó khăn trước mắt, khó thành

công nên đã phải tạm ngừng các đợt phát hành trái

phiếu quốc tế. Kế hoạch phát hành 1 tỷ USD trái

phiếu ra thị trường quốc tế từ tháng 6/2007 đã bị

hoãn lại. Sự thận trọng đó bắt nguồn từ bối cảnh

kinh tế toàn cầu, đặc biệt là nền kinh tế Mỹ gặp khó

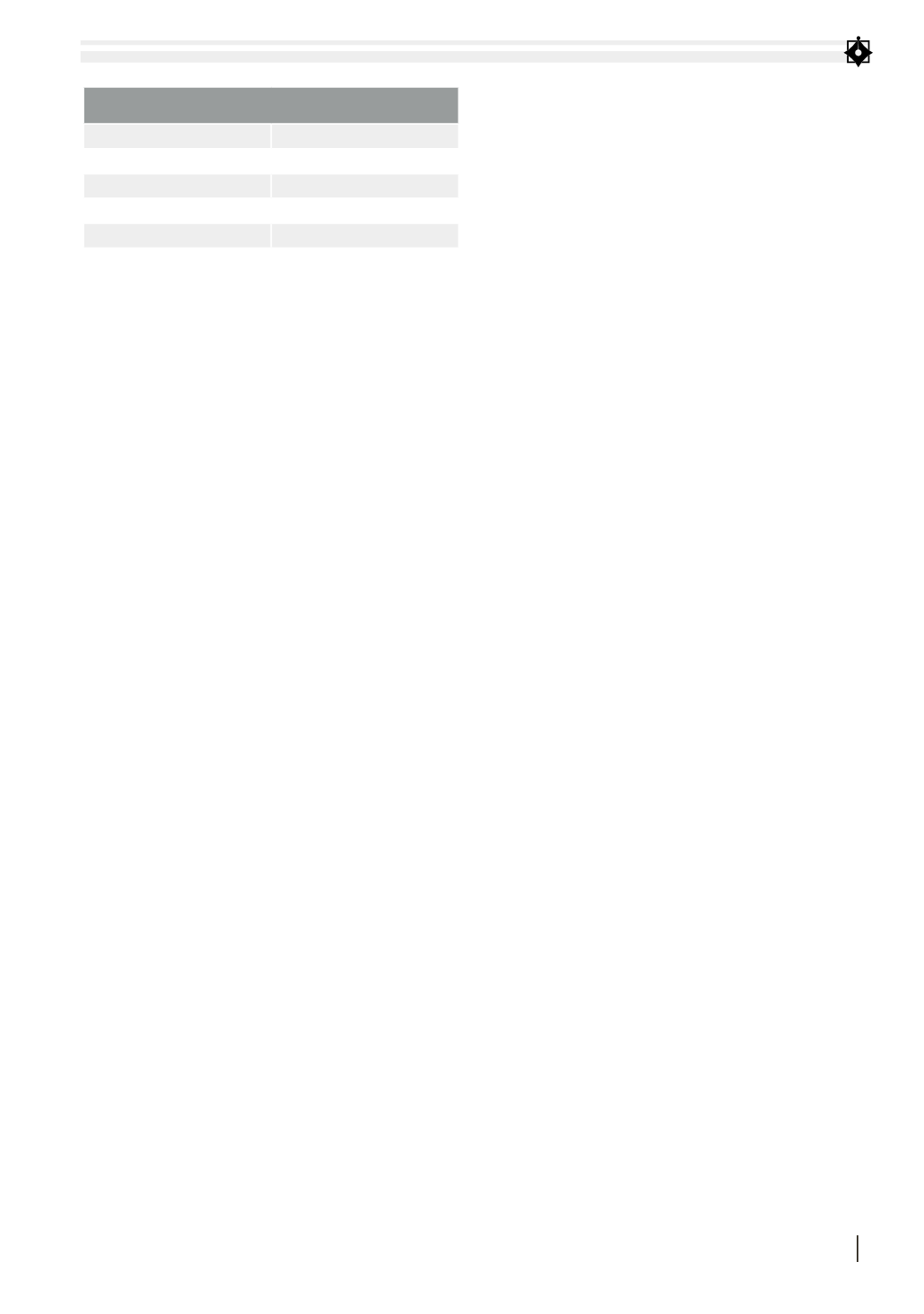

BẢNG 2: ĐẶC ĐIỂM TRÁI PHIẾU QUỐC TẾ 2010

CỦA CHÍNH PHỦ VIỆT NAM

Ngày phát hành

25/1/2010

Khối lượng phát hành

1 tỷ USD

Thời hạn (năm)

10

Giá (% so với mệnh giá)

97,1223

Lãi suất cố định (% /năm)

6,75

Nguồn: Bộ Tài chính